Asset-Allokation-Ausblick

Wir erwarten, dass das kommende Jahrzehnt ganz anders aussehen wird als das vergangene.

Wie PIMCO in seinem jüngsten Langfristausblick mit dem Titel „Ära der Transformation“ dargelegt hat, glauben wir, dass mehrere Megatrends – darunter technologische Innovationen, Initiativen für grüne Energien und eine stärker auf Integration ausgerichtete Sozialpolitik – zu Umbrüchen führen und attraktive Anlagemöglichkeiten bieten werden. Dies hat bedeutende Auswirkungen auf Multi-Asset-Portfolios. Denn die Risiken und Chancen, die mit diesem neuen Paradigma einhergehen, stellen einen fruchtbaren Boden für aktives Portfoliomanagement dar.

Mit Blick auf das Jahr 2022 ist unser Makro-Basisszenario für die Weltwirtschaft positiv. Wir gehen davon aus, dass das BIP weiter wachsen wird. Die Inflationsrate dürfte in nächster Zeit noch hoch bleiben, sich aber im Lauf des Jahres 2022 abschwächen, auch wenn es schwierig ist, den Zeitpunkt für diesen eventuellen Rückgang exakt vorherzusagen. Unsere Inflationsprognose bleibt daher mit Aufwärtsrisiken behaftet. Dennoch glauben wir, dass Anlagen wie Aktien und Anleihen, die von Wachstum profitieren, im kommenden Jahr tendenziell positive Renditen liefern werden. Wie wir jedoch in unserem Halbjahresausblick festgestellt haben, erwarten wir eine stärkere Streuung der Performance über Sektoren und Regionen hinweg. Eine höhere Streuung der Renditen ist typisch für die Mitte des Konjunkturzyklus. Wir glauben jedoch, dass die bereits erwähnten transformativen Langfristtrends das Potenzial haben, die Ergebnisse zu verstärken.

Wer werden die Gewinner und Verlierer in dem neuen Zyklus sein? Vor allem aber: Wie können Anleger die Chancen für solchermaßen differenzierte Erträge erkennen? In diesem Beitrag gehen wir auf einige grundlegende ökonomische Veränderungen ein, von denen wir glauben, dass sie Auswirkungen auf das Umsatzwachstum und die Inflation haben, aber auch sehr klare Anlagechancen in einer Reihe von Sektoren und Regionen generieren werden. Wir erörtern insbesondere Trends in den Bereichen Arbeit, Technologie, Verkehr und Energie.

Der Arbeitsmarkt der Zukunft

Die Anleger ringen mit den strukturellen Auswirkungen der Pandemie auf die Weltwirtschaft. Am deutlichsten sichtbar ist das auf dem Arbeitsmarkt, wo sowohl temporäre als auch längerfristig wirkende Faktoren zu einem Mangel an Arbeitskräften geführt haben. Zu den kurzfristigen Faktoren, die das Arbeitskräfteangebot im Jahr 2021 dezimiert haben, gehören die anhaltenden Covid-19-Ängste, die staatlichen Unterstützungsprogramme und die zunehmenden Herausforderungen bei der Kinderbetreuung. An dieser Front sollte sich denn auch zuerst Entspannung einstellen – immer vorausgesetzt, dass die Impfstoffe ihre Wirksamkeit weiterhin unter Beweis stellen, dass die ökonomischen Auswirkungen der Virusvarianten beherrschbar und die Schulen geöffnet bleiben, und sich die Anzeichen verdichten, dass das Auslaufen der Unterstützungsleistungen für Arbeitslose mehr Arbeitnehmer zur Rückkehr ins Berufsleben ermutigt. Mittelfristig dürften Beschränkungen bei der Zuwanderung die Aussichten jedoch verschlechtern.

Die Pandemie hat zu einem strukturellen Wandel auf dem Arbeitsmarkt geführt.

Wie gesagt: Viele dieser kurzfristigen Hemmnisse sollten im Lauf der Zeit abgebaut werden. Aber die mehr strukturellen Veränderungen am Arbeitsmarkt können für Unternehmen und Volkswirtschaften länger wirkende oder sogar permanente Herausforderungen darstellen. Es ist zum Beispiel unwahrscheinlich, dass das Gros der Vorruhestandsregelungen rückgängig gemacht wird. Die durch ein ganzes Jahr Quarantäne ausgelösten Veränderungen in Lebensstil und Verhalten könnten sich hingegen verfestigen. Die Pandemie löste auch Wanderungsbewegungen innerhalb der US-Grenzen aus. Diese verschärften das Missverhältnis zwischen Angebot und Nachfrage auf dem Markt für qualifizierte Jobs, das sich aufgrund von Veränderungen in der Verbrauchernachfrage bereits abgezeichnet hatte. Trotz steigender Löhne und Gehälter in den betroffenen Branchen klagen die Unternehmen nach wie vor, dass sie offene Stellen nicht besetzen können (siehe Abbildung 1), sodass einige Unternehmen in besonders stark betroffenen Sektoren wie dem Gaststättengewerbe gezwungen sind zu schließen. Da sich die Erwerbstätigkeit in der Altersgruppe der 16- bis 24-Jährigen weitgehend erholt hat, in der Gruppe der über 55-Jährigen jedoch keine Anzeichen für eine Erholung zu erkennen sind, könnten diese strukturellen Faktoren von Dauer sein. Generationenübergreifend wächst bei den Arbeitnehmern rund um den Globus das Gefühl, dass sie über mehr Verhandlungsmacht verfügen. Und dass sie bessere Arbeitsbedingungen und Bezahlung verlangen können. Dies bedeutet ein Aufwärtsrisiko für unsere Erwartung, dass sich die Inflation irgendwann im Jahr 2022 abschwächen wird.

Abbildung 1: Arbeitskräftemangel und Lohninflation in den USA

Technologischer Fortschritt und Chipmangel

Covid-19 hat die Anfälligkeit globaler Lieferketten sowie längerfristige Ungleichgewichte, die durch den aktuell stattfindenden digitalen Wandel entstehen, deutlich offengelegt. Die Halbleiterindustrie stand dabei im Mittelpunkt, wobei sowohl kurzfristige Covid-19-bedingte als auch langfristige strukturelle Faktoren zu Ungleichgewichten führten. Die Nachfrage nach Chips stieg stark an, weil die Nachfrage der Verbraucher nach Elektronikartikeln während des Lockdowns regelrecht explodierte. Gleichzeitig war das Angebot stark eingeschränkt, da zahlreiche Faktoren die Produktion behinderten, darunter Arbeitskräftemangel, extreme Wetterereignisse und eine durch Covid-19 verursachte generelle Verlangsamung des Outputs. Für die kommenden sechs bis neun Monate erwarten wir, dass der Druck auf die Chip-Lieferkette nachlässt, da Produktion und Kapazitätsauslastung nun wieder auf Hochtouren zu laufen scheinen.

Wir sehen Chancen in der Halbleiterindustrie aufgrund der steigenden Nachfrage und der begrenzten Chipkapazitäten.

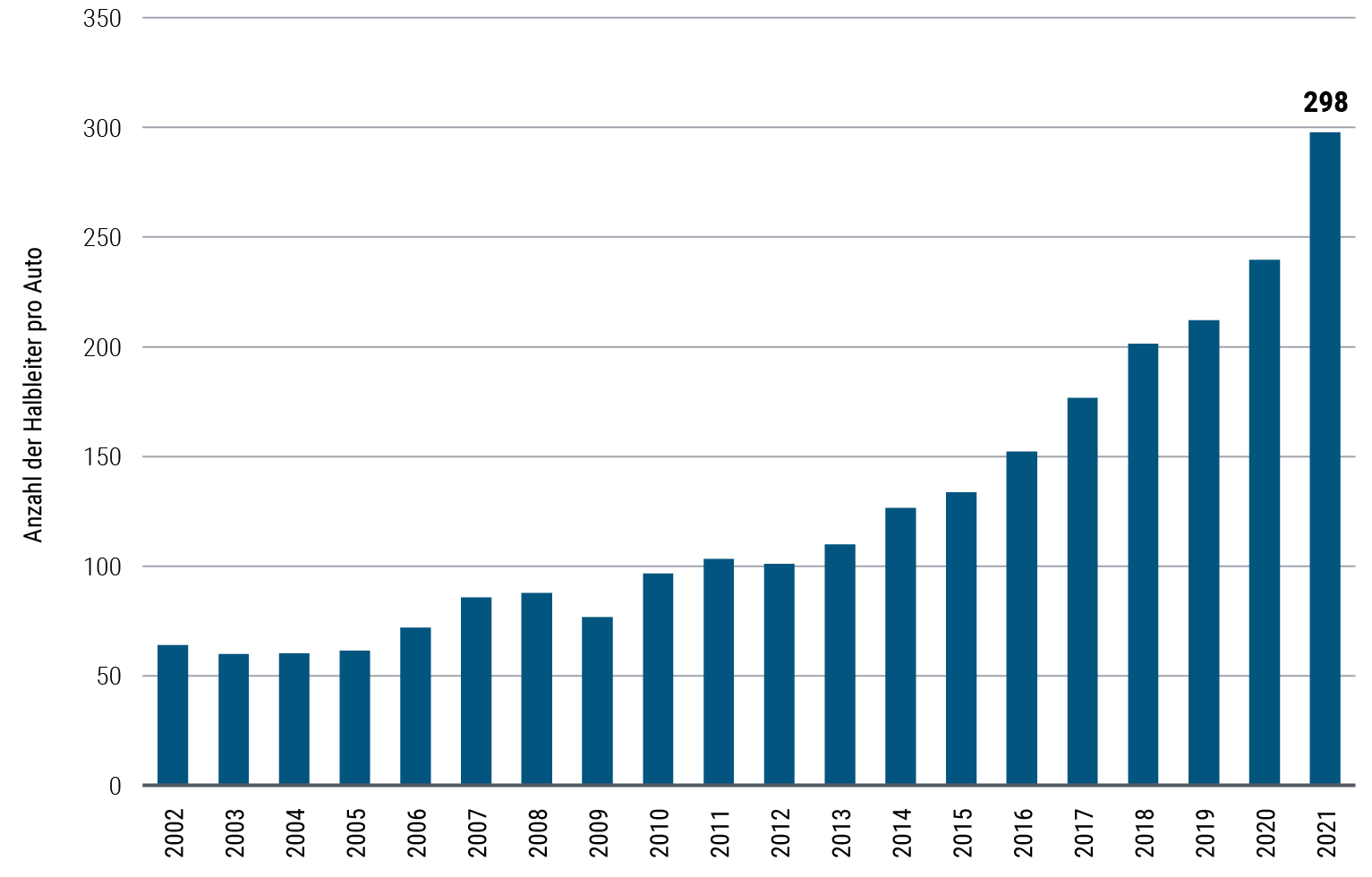

Die Struktur der Halbleiterindustrie war jedoch schon anfällig, bevor Covid-19 zuschlug. Die exponentielle Geschwindigkeit, mit der die Menschen innovative Autos (einschließlich Elektrofahrzeuge; siehe Abbildung 2), neue Telefone (5G) und andere vernetzte Geräte angenommen haben, löste eine massive Nachfragewelle aus, die viele Branchenführer und Beobachter unterschätzt hatten. Abgesehen von den Herausforderungen infolge der Pandemie gehen wir davon aus, dass die Nachfrage weiterhin mit einem soliden Tempo zulegen wird, während die zusätzlichen Chipkapazitäten langsamer wachsen dürften. Der weltweit größte Chiphersteller teilt die Ansicht, dass der heimische Markt angespannt bleiben wird, weil die Nachfrage nach neuen Applikationen einschließlich grüner Energie, Metaversum und Automatisierung weiter wachsen wird. Wir sind der Meinung, dass der Markt den Wandel, den wir für die nächsten Jahre erwarten, nicht angemessen einpreist. Wir rechnen deshalb damit, dass die Unternehmen über die gesamte Halbleiter-Lieferkette hinweg sehr unterschiedlich ausfallende Erträge generieren werden.

Abbildung 2: Anstieg der durchschnittlichen Anzahl von Halbleitern in neuen Fahrzeugen

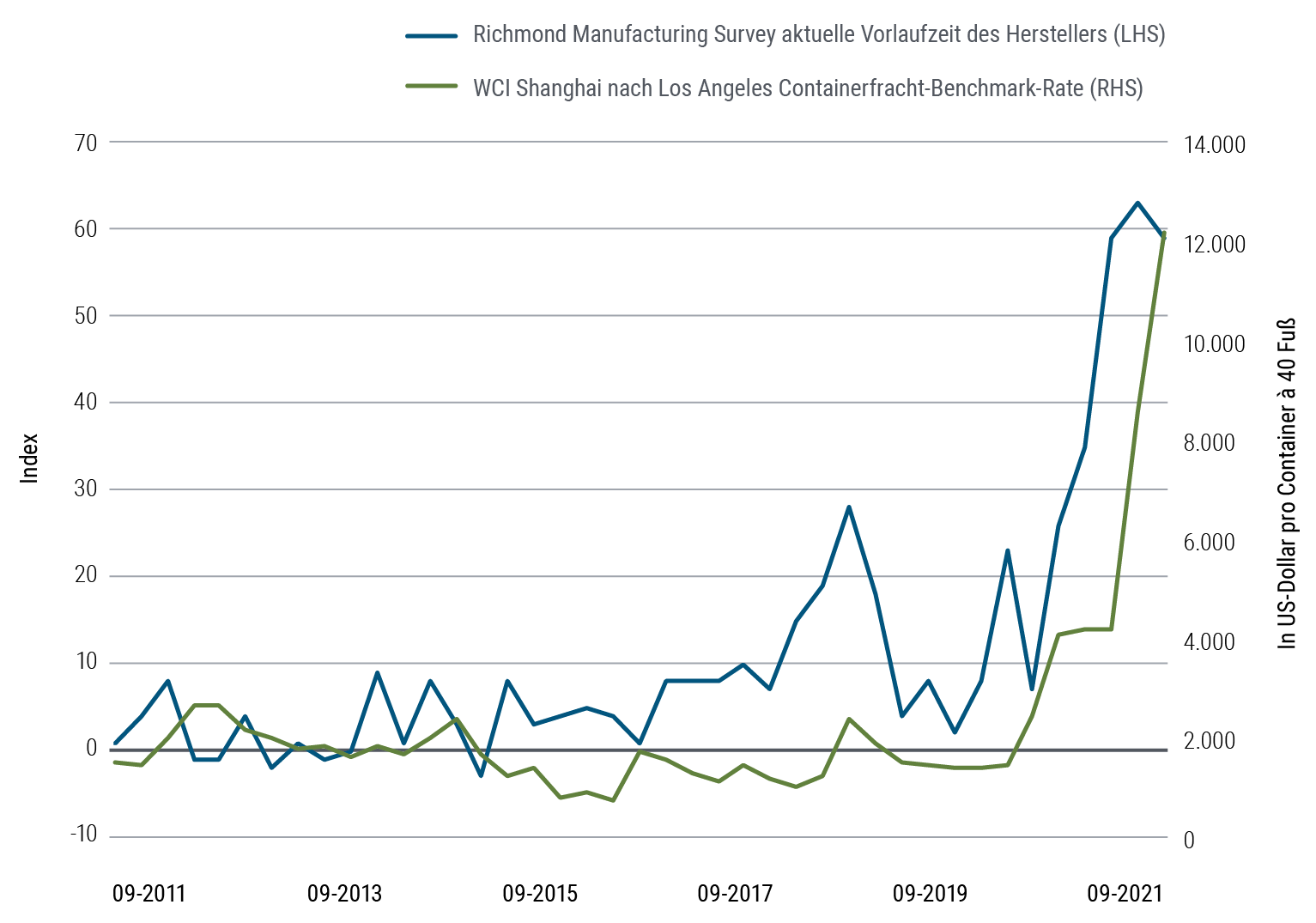

Volatilität in Transport und Verkehr

Der Warentransport war dieses Jahr ein weiterer Bereich, der dazu beigetragen hat, dass Angebot und Nachfrage oft nicht zusammenkamen. Weil die Verbraucher während des Lockdowns weniger Geld für Dienstleistungen und mehr für Waren ausgaben, kam es zu einem starken Anstieg der Nachfrage. Das Verkehrsaufkommen auf der Route über den Pazifik lag um 28 Prozent über dem Niveau vor der Pandemie. Die Ausbreitung des Coronavirus führte zu Staus und zu Überlastung auf vielen Routen. Weltweit kam es zu Zwischenfällen, wie der Unfall im Suez-Kanal zeigte, der weltweit für Schlagzeilen sorgte. Die Null-Covid-Politik in China und mehrere Klimakatastrophen führten zu schwerwiegenden Lieferunterbrechungen und Engpässen, da die größten Frachtterminals der Welt geschlossen werden mussten. Diese Ereignisse haben sich überschnitten und so die Engpässe im Frachtverkehr verschärft. Das führte zu einem beispiellosen Anstieg der Frachtkosten um den Faktor 10 auf der Route von Shanghai nach Los Angeles (siehe Abbildung 3).

Abbildung 3: Anstieg der Frachtkosten und der Versandvorlaufzeiten in den USA im Jahr 2021

Wir erwarten, dass sich die Frachtstaus diesen Winter insbesondere nach dem chinesischen Neujahr verringern werden, wenn saisonbedingt weniger Waren exportiert werden. Die Güternachfrage dürfte jedoch weiterhin von starken Langfristtrends gestützt werden. Darüber hinaus erfordert der Übergang zu einer grünen Wirtschaft hohe Investitionen in die Infrastruktur, während sich der Trend zum Onlineshopping, der importintensiv und auf Asien fokussiert ist, fortsetzen wird. Folglich gehen wir davon aus, dass der Druck auf die Frachtkosten und die Lieferzeiten nur allmählich nachlassen wird. Wir rechnen damit, dass sich der Markt erst 2023 normalisieren und zu einem Gleichgewicht zurückfinden wird. Die großen, global agierenden Reedereien werden davon also weiterhin profitieren.

Über Energie

Das Jahr 2021 bot in vielerlei Hinsicht ein sehr günstiges Umfeld für die Energiemärkte. Extreme Wetterereignisse – Hurrikan Ida, großflächige Dürren, ungewöhnlich schwache Winde in Europa – sowie ein Zurückfahren des Steinkohlebergbaus in China haben zu einem Anstieg der Energiepreise geführt. In Europa haben die rekordverdächtigen Erdgaspreise dazu geführt, dass der Kontinent von russischen Lieferungen abhängig und den Launen des Klimas ausgeliefert ist. Ein kalter Winter könnte zu einem weiteren Einbruch der Nachfrage führen, insbesondere in energieintensiven Branchen. Das birgt die Gefahr, dass sich der Preisanstieg bei anderen Rohstoffen wie Metallen und Düngemitteln fortsetzt. Darüber hinaus könnte ein Anstieg der Heizkosten im zweistelligen Prozentbereich die Konsumstimmung der Verbraucher und die diskretionären Ausgaben beeinträchtigen. Die Reaktion auf die Energiekrise wird wahrscheinlich weitreichende Konsequenzen für die Investmentlandschaft haben. Bis dato haben die energieimportierenden Staaten erneuerbare Energien als Schlüssel gesehen, um ihre Abhängigkeit zu verringern. Parallel dazu haben die meisten Länder auch ihre Energiekosten drastisch gesenkt. Daher werden wir vermutlich ein Wachstum bei Investitionen in erneuerbare Energie sehen. Das umso mehr, weil die Vorlaufzeiten für Solar- und Windkraftprojekte (drei bis zwölf Monate) sehr kurz sein können, und insbesondere in China, Indien und Südeuropa das schnelle Geld lockt.

Makroökonomische Aufwärts- und Abwärtsrisiken machen deutlich, wie wichtig eine sorgfältige Titelauswahl innerhalb und zwischen den Anlageklassen ist.

Konsequenzen für Multi-Asset-Portfolios

Das dynamische Faktor-Modell von PIMCO bestätigt unsere Einschätzung, dass sich die Wirtschaft in der Mitte des Konjunkturzyklus befindet. Angesichts höherer Bewertungen sind risikobehaftete Anlagen jedoch anfälliger für exogene Schocks und politische Fehlentscheidungen.

Unseres Erachtens ist das Risiko eines politischen Fehlers gestiegen, da die geld- und fiskalpolitische Unterstützung zurückgefahren wird und die staatlichen Institutionen versuchen, den Wachstumsstab an den privaten Sektor zu übergeben. Dies generiert Potenzial für das, was die Stochastik „Fat Tails“ nennt, also von der Normalabweichung weiter als gewöhnlich entfernte positive und negative Ergebnisse. Beim „Tail“ auf der linken Seite ist die Inflation hartnäckiger und zwingt die Zentralbanker dazu, die Geldpolitik früher als geplant zu straffen, was das Wirtschaftswachstum in hoch verschuldeten Volkswirtschaften beeinträchtigt. Beim „Tail“ auf der rechten Seite stützt eine hohe private Sparquote den Konsum, während die Förderung von Infrastrukturprojekten Investitionen und Produktivitätszuwächse ankurbeln kann, sodass eine Aufwärtsdynamik entsteht, die ein Segen für das Wirtschaftswachstum wäre. Dieses „Fat Tail“-Szenario unterstreicht die Bedeutung der Selektion – innerhalb einer einzigen Anlageklasse und über verschiedenen Anlageklassen hinweg – sowie die Fähigkeit, sich an Veränderungen im makroökonomischen Umfeld anzupassen.

Was die Positionierung des Portfolios für das Jahr 2022 angeht, bleiben wir für den Aktienmarkt weitgehend positiv. Im Einklang mit unserem langfristigen Ausblick erwarten wir künftig erhebliche Unterschiede zwischen den Regionen und Sektoren. Das rechtfertigt einen stärker selektiven und dynamischen Ansatz. Wir konzentrieren uns auf den relativen Wert zwischen Regionen und Sektoren und bleiben flexibel, um in für uns überzeugenden Bereichen Risiken einzugehen, wenn die Schwankungen an den Märkten dazu Chancen bieten.

Innerhalb der Industrieländer bleiben wir bei US-Aktien übergewichtet, insbesondere bei wachstumsstarken Konjunkturzyklikern. Wir sind auch in japanische Aktien investiert, die in der Regel über ein Bewertungspolster und ein Beta für zyklisches Wachstum verfügen. Unser Blick auf europäische Aktien ist weniger positiv: Ein Mix aus ungünstiger Sektorzusammensetzung, Gegenwind bei den Energiepreisen und wachsendem Unbehagen rund um den Covid-19-Ausblick in den Wintermonaten stellt kurzfristig ein bedeutendes Abwärtsrisiko für die europäischen Märkte dar.

Am Aktienmarkt favorisieren wir Branchen, die von langfristigen Wachstumstrends wie Digitalisierung und Nachhaltigkeit profitieren.

Den Schwellenländern stehen wir weiterhin positiv gegenüber, was selektive Engagements in Asien angeht. Gleichzeitig behalten wir die regulatorischen Entwicklungen in China und die sich aufbauenden geopolitischen Spannungen in der Region im Auge. Wir halten an unserer Übergewichtung der asiatischen Schwellenländer fest. Dabei liegt der Schwerpunkt auf Hardwaretechnologie und -ausrüstung , weil diese Bereiche sowohl für das regionale als auch für das globale Wachstum von großer strategischer Bedeutung sein werden.

Was die Branchen-Perspektive angeht, haben wir eine Präferenz für langfristige Wachstumstrends wie Digitalisierung und Nachhaltigkeit. Insbesondere glauben wir, dass Halbleiterproduzenten, Hersteller von Automatisierungs-Equipment sowie Anbieter von umweltfreundlicher Energie und Mobilität davon profitieren werden. Wir gehen davon aus, dass diese Sektoren bei der Konstruktion unserer Portfolios eine wichtige Rolle spielen werden. Wir ergänzen diese Positionen mit Engagements, die von einem stärker inflationären Umfeld profitieren könnten; dies sind Unternehmen, von denen wir glauben, dass sie hohe Eintrittsbarrieren haben und über eine große Preissetzungsmacht verfügen, sodass sie eine höhere Inflation potenziell durch Preiserhöhungen weitergeben und davon profitieren können, wie zum Beispiel globale Versandunternehmen.

Was andere Anlageklassen betrifft, so fallen die Einzelmeinungen zu Zinsentwicklungen, Krediten, Anleihen und Währungen in dieser Phase des Zyklus differenzierter aus. Wir erwarten, dass die Renditen von Staatsanleihen im Lauf des Konjunkturzyklus steigen, wenn die Zentralbanken die Zinsen anheben. Im Kontext eines Multi-Asset-Portfolios glauben wir jedoch an die Rolle der Duration als Quelle für Diversifizierung. Deshalb halten wir auch an einigen Durationspositionen fest. Wir behalten eine leichte Übergewichtung von US-TIPS (Treasury Inflation-Protected Securities) in Multi-Asset-Portfolios bei. Obwohl sich die Break-even-Punkte für die Inflation deutlich nach oben bewegt haben, ist unserer Ansicht nach noch immer keine angemessene Risikoprämie für die Inflation eingepreist, wenn man bedenkt, dass es in den kommenden Monaten zu einem „Right Tail“-Ergebnis kommen kann.

Bei den Spread-Sektoren glauben wir, dass Unternehmensanleihen bereits hoch bewertet sind. In dieser Phase des Konjunkturzyklus erwarten wir, dass die verbleibende wirtschaftliche Dynamik eher Aktien als Anleihen helfen wird. Daher sehen wir kaum Raum für eine Verringerung der Spreads jenseits einiger selektiver Investment-Chancen, die unsere Anleihen-Analysten identifizieren. Verbriefte Kredite hingegen bieten nach unserer Meinung nach wie vor attraktive Bewertungen, insbesondere nicht staatliche US-Hypothekenpapiere, wo solide Bilanzen der Verbraucher und ein starker Wohnungsmarkt die Verbesserung der Kreditqualität unterstützen. Entsprechend günstig sind die Spreads im Vergleich zu Unternehmensanleihen. Kommen wir schlussendlich noch zu den Fremdwährungen. Der US-Dollar ist in unseren Modellen nach wie vor hoch bewertet, insbesondere gegenüber den Währungen der Schwellenländer. Wir sollten trotzdem nicht davon ausgehen, dass der US-Dollar in einem Umfeld, in dem die Volkswirtschaften der Schwellenländer und die Zentralbanken weiterhin vor Herausforderungen stehen, zwangsläufig schwächer wird.

Wir gehen davon aus, dass wir unsere neutrale Haltung gegenüber Rohstoffen weitgehend beibehalten werden. Dennoch beobachten wir die Märkte weiterhin auf der Suche nach Chancen. Wir erkennen den positiven „Roll Yield“ bei Rohstoffen wie Öl als unterstützenden Faktor für potenzielle Erträge an, aber der Gesamtausblick hängt stark von der kurzfristigen Angebots- und Nachfragesituation ab. Bei den Edelmetallen sind wir der Ansicht, dass Gold im Verhältnis zu den Realrenditen fair bewertet ist.